カーローンの審査をしたけれど、なぜか通らない。車を購入するとなれば、かなりの金額が必要になりローンで分割したい方も多いはず。

しかし、ローン審査になぜ落ちたのかについては、ハッキリ教えてくれないことがほとんどです。

この記事では前述の悩みや疑問にお答えするため、「審査に通らない理由」や原因を考察してまとめました。

この記事のポイント

・審査に落ちやすい原因はローン会社に信用されていない?

・ローンを通りやすくする方法がある

・自社ローンは審査に通りやすい新しい手段

車のローンが通らない理由や原因は?

マイカーローンの審査が通るには、落ちてしまう原因を解消するのが一番です。

主にローン会社(信販会社)が審査基準にしていると言われている、4つの要因を確認してみましょう。

家のローンがあると車のローンに通らない?

住宅ローンと自動車ローンは、 総量規制(融資の限度額を設けた法律)の適用対象外なので、一緒に組むことはできます。

ですが、どのローンにも「返済額が年収と比べて一定の割合を超えてはならない」という制限があるので、家のローンを組んでいる場合は、車のローンにも落ちやすくなります。

そして、その逆もしかり。

高額な車をローンを組んでしまったために、希望の住宅ローンが通らなくなってしまうパターンもあります。

一般的に理想だと言われているのは、「家はローンで買う」「車は貯金から一括で買う」です。

もう家のローンを組んでしまっているから、車のローンは組めないの…?方も、返済負担率という基準を大幅に超えていなければ車のローンに通る可能性は十分にあります。

返済負担率を超えるような金額のローンを組むと審査に通らない!

返済負担率とは…年収(税込)に占めるローンの年間返済額の割合のことで、一般的には25%~35%程度に収めるのが適正範囲と言われています。25%以下の場合は、無理なく返済ができる割合です。

返済負担率の計算式

返済負担率(%)=年間の返済額 ÷ 年収 × 100

この返済負担率は、すべてのローンを合わせた年間の返済額です。

仮に、他にローンを組んでおらず、今回初めて自動車ローンを組む場合。

返済期間:2年/金利:8%/年収300万の場合

約140万円の車であれば、無理なく購入できる金額となっています。

ですが、他にローンを組みたい時に、返済率25%すべてを車に充ててしまっているので、新たに住宅ローンが組めないことも十分にあり得ます。

勤続年数が短い

新社会人や転職が多い方は、必然的に勤続年数が短くなる傾向にありますよね。

質問サイトでも気にしている方が多く、以下の様な質問を見かけます。

20歳正社員2カ月目でクルマのローンわ通りますか?月23万くらいなので年収270万くらいです!! 勤続年数が短いので無理でしょーか? 200万くらいの車です!! 勤続年数を偽ってもいけるのでしょーか?

ヤフー知恵袋より引用

この質問の答えとしては、ローンが通る可能性は限りなく低いと言えます。

ローン会社は、審査依頼している人物が「しっかり完済してくれるか?」を最重要項目として見ています。

なぜなら、完済してもらわないと単純に企業として損をしてしまうからです。

職を転々としていたり、勤続年数が浅いと収入の安定性に欠けると判断されるため、審査に落ちる理由として挙げられます。

このように、信販会社にいかに「完済すると信用してもらえるか」がカギとなります。

それでは、具体的にどのくらいの勤続年数が良いのでしょうか?

ローン審査をする機関や企業によって、最低基準は変わります。

銀行などの金融機関

勤続年数 1~3年

信販会社やその企業を介するカーディーラー

勤続年数 1年

自社ローンのカーディーラー

勤続年数 1年未満 ※1

※1 企業により条件は異なります。

どうしても、銀行のマイカーローンで組みたいという希望がある場合は、今の勤め先で勤続年数を増やしてから再挑戦・トライするのが得策と言えます。

とにかくすぐに車が欲しい場合は、「自社にて割賦販売を行う自社ローン形式の中古車販売店」では、1年未満でも審査を通過する可能性が非常に高いです。

間違ってもしてはいけないのが、冒頭で紹介した質問内容にある「勤続年数を偽る」という行為です。

審査内容の虚偽がバレてしまえば一発で審査に落ちます。

会社員ではなく、個人事業主の場合

個人事業主で、収入は会社員並みかそれ以上なのに審査に通らない。という方が多くいらっしゃいます。

これは車のローンだけでなく家のローンでも同様で、購入するのであれば「一括ならばOK」と条件を出されることも。

こちらに関してもカギとなるのが、「安定した収入を得られるかどうか」です。

充分な収入があったとしても、企業の会社員より個人事業主の方が収入を失う可能性が高いと捉えられてしまうのです。

しかし、お金を貯めて一括で購入するしかないと諦める必要はありません。

雇用形態を気にしているのは銀行や信販会社で、自社ローンを採用しているカーディーラーでは、その要素だけで判断していないことが多いためです。

個人事業主の方で自動車ローンを検討している場合は、自社ローンも候補に入れるのをオススメします。

ブラックリストに載っている

カーローンが組めない理由として、ブラックリストに登録されているパターンもあります。

過去に債務整理を行っていたり、携帯電話料金やクレジットカードなどの支払い遅延・滞納などの経験があると、その可能性が高まります。

上記のような情報を総称して信用情報と言い、ローン会社が審査をする上で確認する内容でもあります。

この「信用」は「支払い能力」に関する信用のことを指します。

ブラックリスト入りすると信用情報に傷が付くことになり、信用できないと判断されるため審査に落ちてしまうのです。

実際、ブラックリストという名簿は存在しておらず、信用情報に事故と登録されることをブラックリストと俗に呼ばれています。

実は意外に多いのが「自覚なくブラックリストに掲載されていた」という方です。

ブラックリストか確認するには、信用機関に情報開示を依頼することで確認できます。

どこの信用機関に登録されているかは、調べてみないとわからないため下記を参照してください。

ブラックリストでローンを組みたい場合は、解消されるのを待つ(完済から平均10年ほど)もしくは、一部の自社ローンの自動車販売店で通る可能性があります。

ブラックリストに載っているけどローンで車を買える?プロが解説した記事がありますので、こちらも参考にしてくださいね。

自己破産・任意整理をした

さきほどの話と共通する部分もありますが、自己破産や任意整理をした過去があると、信用情報に事故情報として登録されている場合がほとんどです。

そのため、基本的には銀行系やディーラー系のマイカーローンの審査通過は厳しいです。

しかし、任意整理の場合は信用情報に登録されないケースがあるそうです。

余談にはなりますが、自己破産と任意整理は一見、どちらも同じ債務整理に見えますよね。

実際の内容は異なることをご存知でしょうか。

自己破産とは

・裁判所を介し、払い切れない債務を帳消しにすること

・自己破産すると抱えていた債務を支払う義務がなくなる

・信用機関に事故情報として登録される

・生活最低限以外の全財産を失う

任意整理とは

・裁判所は介さず、弁護士を介して債務先の企業・業者と交渉して減額や過払い金の払い戻しをすること

・抱える債務のうち、法定利率を超えている利息分があれば元金に過払い分を組み込んで減額できるが、残額が発生するならば支払う義務がある

・信用機関に事故情報として登録されるが、条件により掲載されない場合もある

・財産に影響はない

参照元:LEGAL MALL BY VERYBEST [債務整理と自己破産のメリットとデメリットとは?弁護士が徹底解説] より

任意整理で減額措置を取るため計算のし直しが行われた後、負債残額がなくなった場合は事故情報として登録されないケースがあるそうです。

また、自社ローンであれば任意整理・自己破産の経験があったとしても審査に通過する可能性がありますので、どうしても車が必要な場合は仮審査などで確認を取ることをオススメします。

\審査に通るか無料でわかる!/

車のローンを通すポイントは?

前の章では、カーローン審査を通り難くしている理由を挙げていきましたね。

今度は逆に、自動車ローンを通すためのポイントを確認していきましょう。

頭金と保証人を用意する

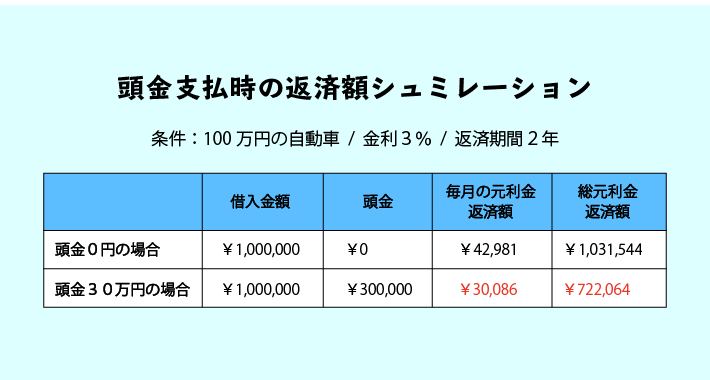

車を一括購入するほど貯金するのは難しいという場合は、頭金に充てる貯金をするのが堅実です。

頭金の相場は平均として、本体価格の20%~30%と言われています。

おおよそ、100万の車であれば20~30万の用意が必要です。

厳しければ30万くらいの中古車であれば、頭金は6万円~7万円で済みますし、頭金が多ければ多いほど借入れ金額が少なくなり、金利も抑えられるため毎月の支払額も減り、審査通過率は格段に上がります。

また、あと少しの条件が揃えば審査に通過する場合や、カーローンを組む企業によっては、保証人を求められるケースがあります。

誰を保証人にするかで審査の通過率に影響が出るため、「安定した収入のある方」を条件として定めている企業がほとんどです。

保証人の信用情報に傷が付いていたり、収入証明を提示できない個人事業主、安定性があると判断されない状態ですと落ちてしまう確率が上がります。

また、自社ローンでは必ず保証人をお願いするカーディーラーが多いのですが、自社ローン専門中古車販売店であるオトロンでは、過去に専業主婦の方など収入のない方や、収入にご不安がある方が保証人でも通過している実績があります。

また、保証人の方がいらっしゃらない場合でも通せる新しい次世代自社ローンプランのご用意も始まりましたので、2021年9月現在審査通過率は95%以上となっております。

\審査に通るか無料でわかる!/

安価な中古車を購入する

中古車はすぐに壊れたり、車体状態が悪くてみっともない、と言ったイメージを持たれている方は少なくないと思います。

しかし、新車のローンを組むとなると、どうしても負債金額が上がり審査に通らないケースが多く見受けられます。

大体収入の半分くらいの金額が理想とされており、自分の収入に見合った車を選ぶことが、ローン審査に受かる近道でもあります。

収入には見合わないけれど絶対に欲しい車がある!という方は、前述の頭金を多く用意するか、貯金して一括購入するのが賢明です。

消費者金融を利用して先に購入するのも考えの一つですが、利息が高いのでかなり損をしてしまいます。

返済できなくなる可能性も増え、それこそ信用情報に傷が付きかねないため推奨しません。

また、中古車をどこで購入するかでもだいぶ印象が変わります。

ジモティーなどで譲渡してもらうような中古車は、それこそ修理が必要になるかも知れません。

もう少しお金を出すことができれば、無料保証期間のある中古車専門の販売店で売られている中古車は、比較的質がいいです。

すぐに壊れるような自動車を販売してしまうと、無料保証期間中に修理がかさみ、結果的に販売店が負債を負うことになるので得をしません。

新車にこだわっていた方は、これを機会に中古車を検討に入れてみてはいかがでしょうか。

具体的にどの程度年収があれば車が買える?目安を解説した記事がありますので、ぜひ参考にしてみてください。

他のローンの支払いを済ませる

様々なローンを組んでいることは、多重債務と呼ばれていますが、この多重債務者もローンの審査に落ちやすいのです。

心当たりがある方は一度車の購入を先延ばしにして、今抱えているローンの完済を最優先にしましょう。

今すぐに必要だという方は、レンタカーやリースなど一時的に車を使う方法を取るのも良いかと思います。

自動車は購入代金だけでなく、駐車場代、税金やガソリン代など維持費だけでも費用が嵩みます。

高いと感じるタクシーの利用も、その維持費に比べれば安くなることもあります。

どうしてもマイカーが欲しいという方は、自社ローンを専門にしているディーラーで仮審査を行うのがオススメです。

車のローンに落ちた人がローンで買う方法は?

新車ではなく中古車を検討する

新車はどうしても高くつくので、返済負担率を大幅に占めてしまいます。

当然自動車ローンの審査も通りづらくなるため、ここはリーズナブルな中古車も視野に入れると、より車を手に入れられる可能性がぐっと上がります。

比較的安価ですと、40万などで手に入ってしまうのが魅力的ですよね。

ローン審査に不安がある場合は、自社ローンがオススメ

度々カーローンの審査を通過させる手段として、自社ローンを紹介させていただきました。

まだ知らない方も多いかと思いますので、最後に少しだけ解説をいたします。

詳しく知りたい方は、自社ローンについて解説した記事がありますので、こちらもオススメです。

自社ローンはどんな人が購入できるの?

自社ローンとは、「その企業が独自で審査基準を定める割賦販売」を指します。

通常のカーディーラーでは、ローン審査を行う際は信販会社と提携しているので、自社ローンという記載がなければ通常のローンだと認識してください。

通常のローンでは、ブラックリスト・個人事業主・多重債務者・収入勤続年数が少ない、と言った属性の方はローン審査に受かりにくいと説明しました。

対する自社ローンは審査基準を自社で定めていると記述した通り、さきほど挙げた属性の方も比較的受かりやすいのです。

とくに、オトロンではブラックリストだった方に車を販売した実績もあります。

なぜそのようなことができるのか、疑問や不安を感じた方も多いかと思いますので、興味のある方はオトロンの自社ローンの特徴について最後まで読み進めていただければ幸いです。

オトロンの自社ローン利用者の体験談

マロン様 購入車両:スズキ ワゴンR

【納車】

色々と不安な事もありましたが、対応もすごく良く毎回丁寧に説明していただき、ありがとうございました。 この度はお世話になり、ありがとうございました。

ヒロ様 購入車両:日産 セレナ

【リピーターです!】

いつも親切で、いい車があります。 これからも子供たちの車もこちらで世話になりたいです!

T.S様 購入車両:トヨタ ウィッシュ

【ローン審査が不安で手が出せなかったマイカー】

他社で審査落ちを経験し、一生持つことが叶わないと思っていました。オトロンさんにご連絡した時、担当の板倉さんに「一緒に頑張りましょう」と言われすごく勇気付けられた記憶があります。 こちらの対応が遅れてもイヤな顔一つせず対応していただき感謝しかありません。 本当にありがとうございました。

オトロンの自社ローン

自社ローンで中古車を購入するなら、自社ローン専門店のオトロンがおすすめです。オトロンは数少ない全国対応の自社ローン専門店で、1,000台以上の豊富な在庫の中から理想のお車をお探しいただけます。

審査通過率は95%で、ブラックリストの方や非正規雇用の方など幅広い層の方が利用できるのが特徴です。支払い回数は4年払い(48回払い)まで選べて、金利は0円なので、月々の負担も少ないです。

※金利は0円ですが、分割手数料などの諸費用が別途かかります。

中古車品質にも力を入れており、国家資格を持ったベテラン整備士が仕入れから購入後のアフターサービスまでを担当しています。オトロンでは3カ月または走行距離が3,000kmまで保証が付くので、万が一車両にトラブルが起こった場合でも安心です。

審査時間が短いのも魅力の一つです。詳しくは公式サイトからチェックしてみてくださいね。

\審査に通るか無料でわかる!/

車のローン審査が通るか調べる方法は?

車の審査に通るかわからないから、事前に調べてから来店したいという方も多いはず。

オトロンでは、公式サイトで無料の仮審査を行っていますので、お気軽にご利用ください。

参照:車のローンが通るか調べる方法と審査基準や審査に通るためのポイント | OTORON PLUS

まとめ:マイカーローンの審査が通らない理由

- 収入が不安定、勤続年数が少ない、非正規雇用や個人事業主

- ブラックリスト、債務経験者

- 収入に見合わない価格の車を選ぶ

- 保証人の信用情報に問題がある、収入が不安定など

最後まで目を通していただき、ありがとうございました。